CME Futures, Cash & Carry, Delta-Neutraal, APY, Funding Rates, Jaarlijks Rolling Basis en ETF Flows. De kop is eraf, maar laat je niet afschrikken. Deze editie van Bitcoin Focus behandelt deze onderwerpen stap voor stap.

Er gebeurt namelijk veel in de hoek van de inflows van de exchange traded funds (ETF’s). De afgelopen weken stromen er weer miljarden naar de bitcoin ETF’s, maar toch blijft de prijs nagenoeg gelijk. Hoe zit dit precies?

Dit komt doordat de instroom naar de ETF slechts een deel van de handel is. Alles wijst erop dat er een delta-neutrale cash-and-carry strategie wordt toegepast. In deze editie van Bitcoin Focus leg ik je uit wat dit is, waarom het wordt toegepast en hoe je dit zelf kunt doen.

Geschreven door: on-chain expert Maarten

Wat is Cash & Carry-strategie?

Als (institutionele) investeerder zijn er tal van beleggingscategorieën waarin je kunt investeren. Enkele voorbeelden zijn:

- Aandelen

- Individuele aandelen van bedrijven

- Indexfondsen en ETF’s (bijvoorbeeld de S&P 500 om blootstelling te krijgen aan een mandje van aandelen)

- Obligaties

- Staatsobligaties: obligaties uitgegeven door nationale overheden

- Bedrijfsobligaties: obligaties uitgegeven door bedrijven

- Vastgoed (Real Estate):

- Directe vastgoedbeleggingen: aankoop van fysieke objecten

- Grondstoffen (Commodities):

- Edelmetalen: zoals goud, zilver en platina

- Energie: zoals olie en aardgas

- Digitale Valuta

- Bitcoin (de enige echte sats 😉)

- Bitcoin ETF (futures)

- Bitcoin ETF (spot) – recent in de VS gelanceerd

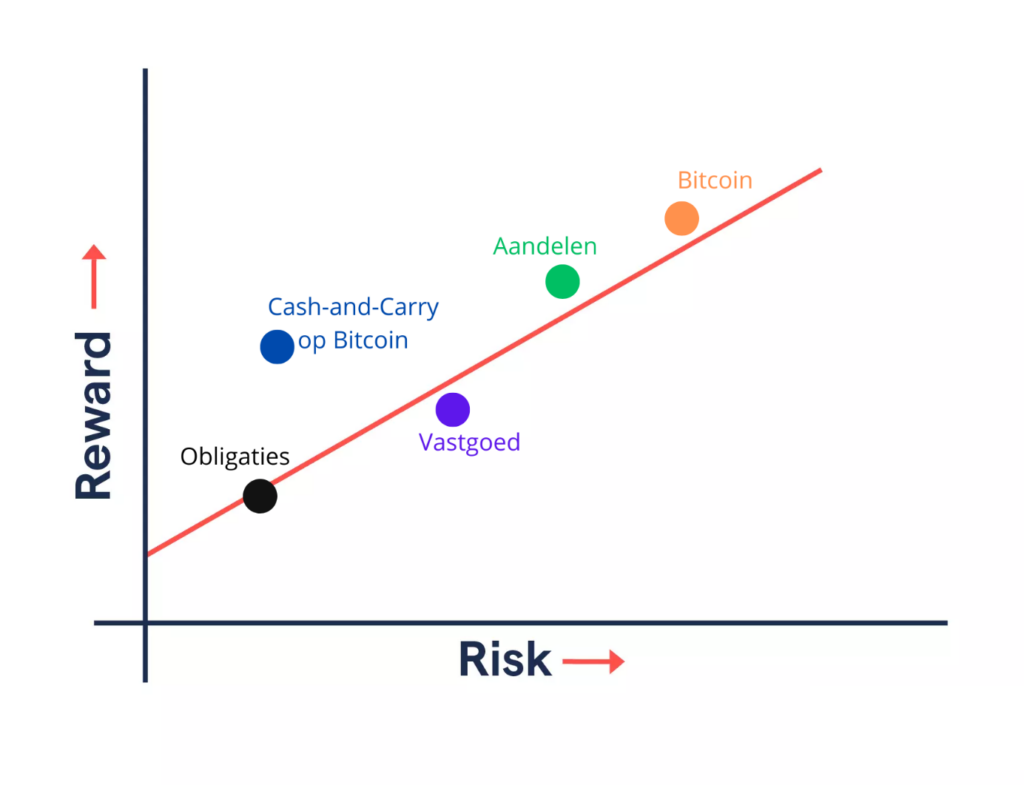

Elke van deze beleggingscategorieën heeft zijn eigen unieke rendementen en risico’s. Voor investeerders is het een uitdaging om een stabiel en robuust rendement te behalen door hun beleggingen over deze verschillende groepen te spreiden. De onderstaande afbeelding illustreert dit concept.

Recent is hier een nieuwe optie bijgekomen: de spot bitcoin ETF. Hoewel dit directe blootstelling aan bitcoin biedt, wat door traditionele beleggers vaak als zeer risicovol wordt beschouwd, kan het ook worden gebruikt om rente te verdienen. Dit staat bekend als cash-and-carry.

Long Bitcoin (ETF), Short Future

Bij een cash-and-carry op bitcoin wordt een bitcoin (al dan niet via de ETF) aangekocht en een futures-contract verkocht (short). Het aankopen van een bitcoin hoef ik niet uit te leggen in een bitcoin-georienteerde nieuwsbrief, maar een futures contract vraagt meer uitleg.

Futures zijn al langere tijd beschikbaar en zijn afkomstig vanuit de traditionele financiële wereld. Om de werking van een futures-contract te verduidelijken gebruik ik een voorbeeld van een tarweboer. Dit voorbeeld biedt een vergelijkbare basis voor het begrijpen van een cash-and-carry strategie.

Situatie van de tarweboer

Een boer teelt tarwe en verwacht over zes maanden een oogst van 10.000 bushels. De huidige marktprijs voor tarwe is $5 per bushel, maar de boer maakt zich zorgen dat de prijs kan dalen tegen de tijd dat hij zijn oogst kan verkopen.

De boer loopt het risico dat de tarweprijs daalt, waardoor zijn inkomsten lager zijn dan verwacht. Als de prijs daalt tot $4 per bushel, verliest hij $1 per bushel, wat neerkomt op een totaal verlies van $10.000 (10.000 bushels x $1 verlies per bushel).

Om dit risico te beheersen, besluit de boer een futurescontract te gebruiken om de huidige prijs van $5 per bushel vast te leggen. Hij verkoopt futurescontracten voor 10.000 bushels tarwe met levering over zes maanden tegen de huidige futuresprijs van $5 per bushel.

Als de tarweprijs over zes maanden daalt tot $4 per bushel, verkoopt de boer zijn tarwe nog steeds op de spotmarkt voor $4 per bushel, wat hem $40.000 oplevert (10.000 bushels x $4 per bushel). Zijn futurescontract heeft echter een winst opgeleverd omdat hij de futures had verkocht voor $5 per bushel.

De winst uit het futurescontract is $1 per bushel, wat neerkomt op $10.000 (10.000 bushels x $1 winst per bushel). De totale opbrengst voor de boer is dus $50.000 ($40.000 van de spotmarkt + $10.000 van het futurescontract).

Als de tarweprijs over zes maanden stijgt tot $6 per bushel, verkoopt de boer zijn tarwe op de spotmarkt voor $60.000 (10.000 bushels x $6 per bushel). Zijn futurescontract heeft echter een verlies omdat hij de futures had verkocht voor $5 per bushel. Het verlies uit het futurescontract is $1 per bushel, wat neerkomt op $10.000 (10.000 bushels x $1 verlies per bushel). De totale opbrengst voor de boer is dus nog steeds $50.000 ($60.000 van de spotmarkt – $10.000 verlies van het futurescontract).

Door het gebruik van futurescontracten heeft de boer zijn inkomsten gestabiliseerd op $50.000, ongeacht de prijsbewegingen van tarwe. Dit biedt hem zekerheid en bescherming tegen prijsschommelingen.

Ditzelfde principe wordt toegepast bij een bitcoin cash-and-carry strategie. Er is echter een extra dynamiek: de premie (of korting) die op een futures-contract kan zitten. Een cash-and-carry strategie maakt het mogelijk om dit verschil als winst te realiseren.

Annualized Basis & Funding Rates

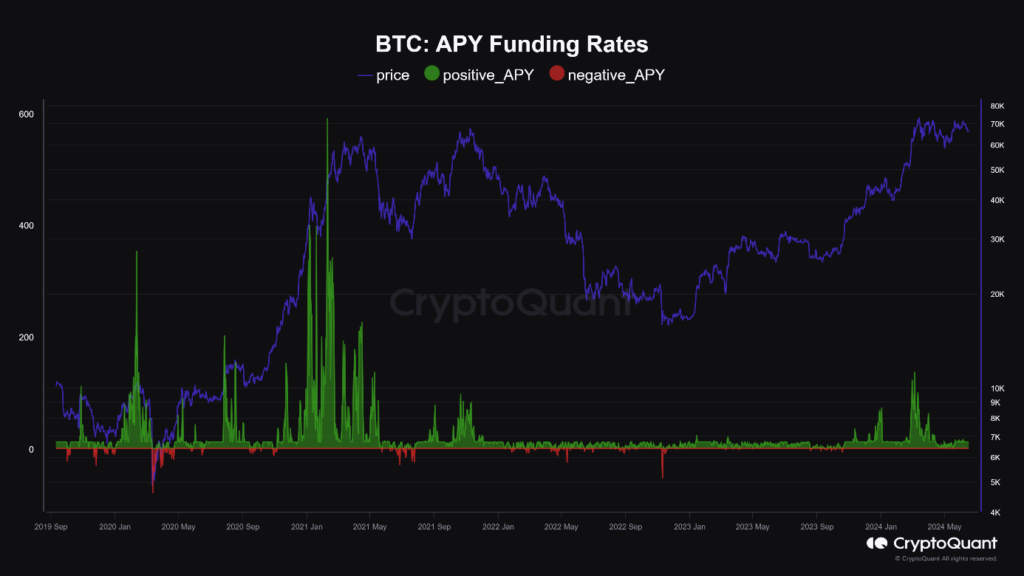

Het is dus mogelijk dat een future contract boven de prijs van een asset wordt verhandeld. Dit verschil wordt (Annualized) Basis genoemd bij termijn contracten, en Funding Rates bij doorlopende contracten (perpetual swaps).

Termijncontracten zijn traditionele future-contracten die op een vooraf vastgestelde datum verlopen. Deze worden ook vaak verhandeld met een premie tegenover de spotprijs (vanwege speculanten), maar het rendement is vast. Dit is namelijk het verschil tussen de spotprijs en futuresprijs.

Bij het aangaan van deze vorm van arbitrage ligt dit verschil verder uit elkaar, maar bij het verlopen van het contract liggen beide prijzen dicht bij elkaar. Het voordeel aan dit type contract is dat je vooraf precies weet hoeveel rendement je gaat behalen. Procentueel kan dit op korte termijn minder zijn dan bij doorlopende contracten.

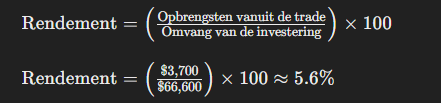

Deze strategie wordt ook toegepast bij aankopen van de spot ETF. Deze posities worden doorgaans gehedged met contracten vanuit CME Termijnfutures. Op het moment van schrijven wordt een bitcoin-futures contract van december-24 verhandeld voor $70.300, terwijl de huidige prijs van bitcoin $66.600 is.

Dit is een verschil van $3700. Het percentage rendement is:

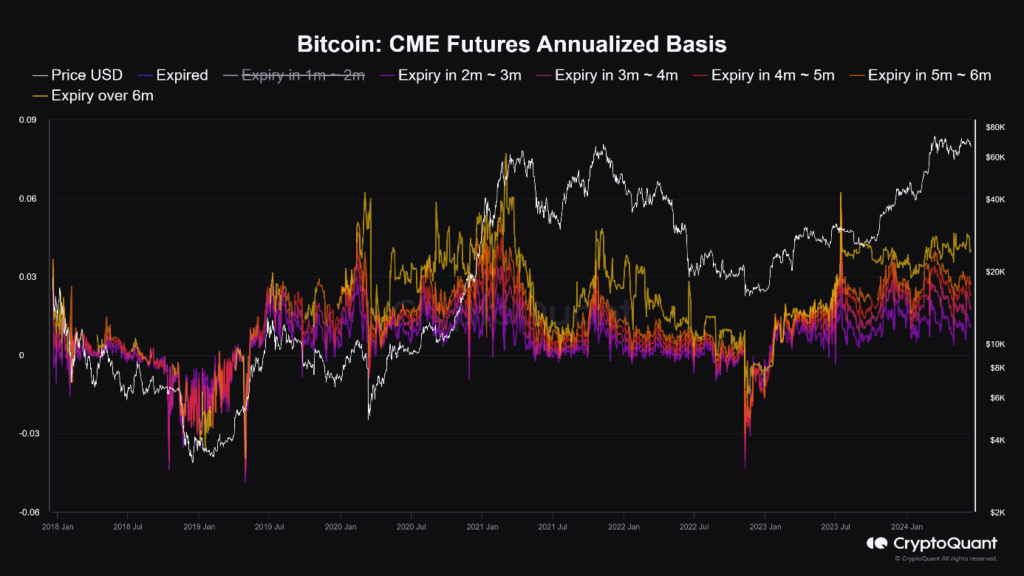

Doorlopende contracten kennen een dynamische financieringsrente (Funding Rates). Deze rente wordt meestal elke 8 uur uitbetaald, hoewel sommige beurzen dit per uur doen. De financieringsrente stijgt wanneer een futures-contract vaker wordt gekocht (en daarmee omhoog wordt geduwd) dan de spot-prijs. Wanneer de premie te groot wordt, ontstaat er een arbitragemogelijkheid.

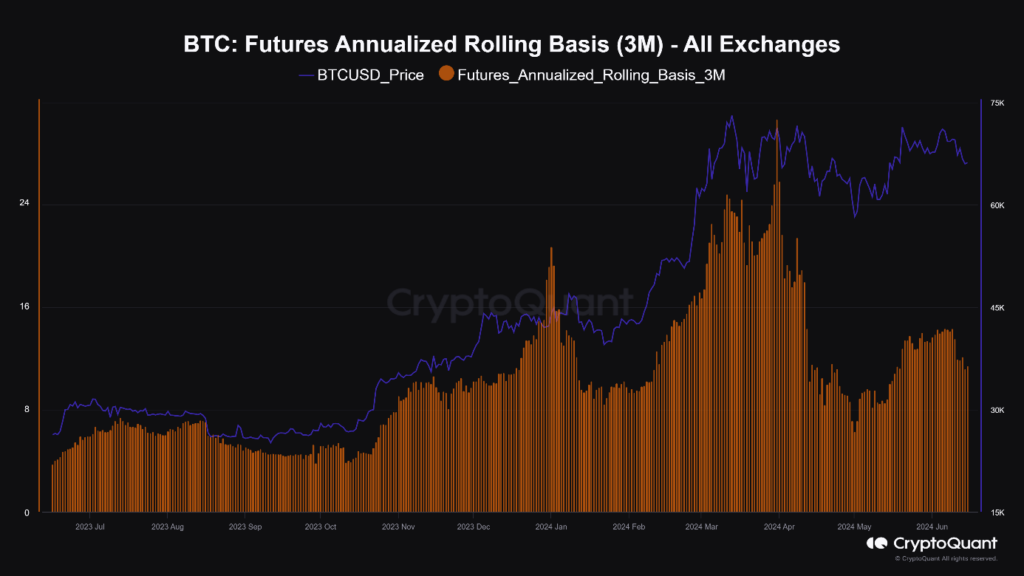

Over het algemeen schommelt de financieringsrente van deze contracten. Op 4 maart 2023 was het percentage 136% APY, maar tegenwoordig is dit gedaald naar 11%. Dat is een aanzienlijk verschil!

Signalen van toepassen strategie met bitcoin ETF

De reden dat we in deze editie van Bitcoin Focus aandacht besteden aan dit onderwerp, is omdat er signalen zijn dat deze strategie veelvuldig wordt toegepast in combinatie met de bitcoin ETF. Hoewel het nooit met 100% zekerheid te zeggen is, zijn de aanwijzingen sterk.

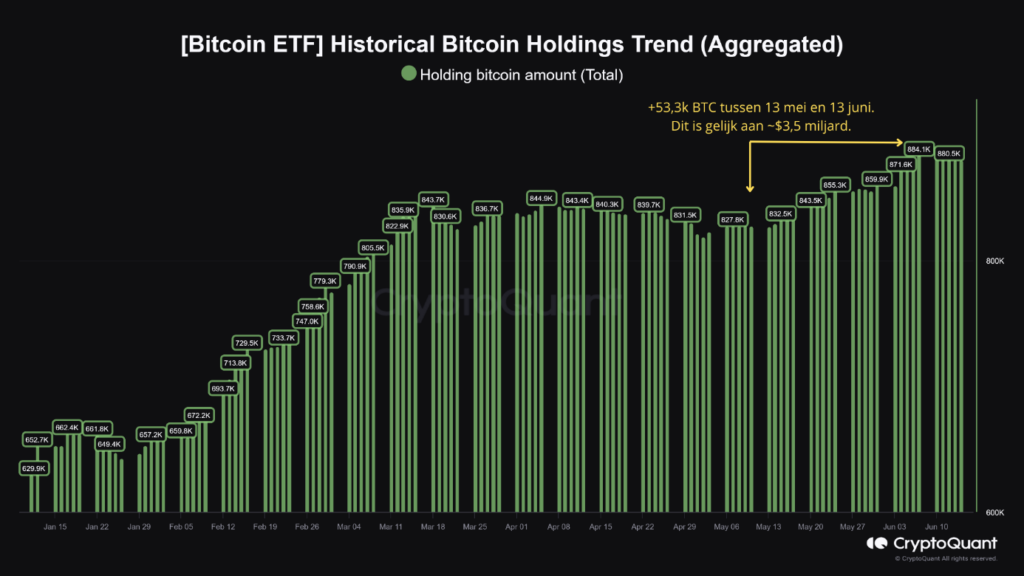

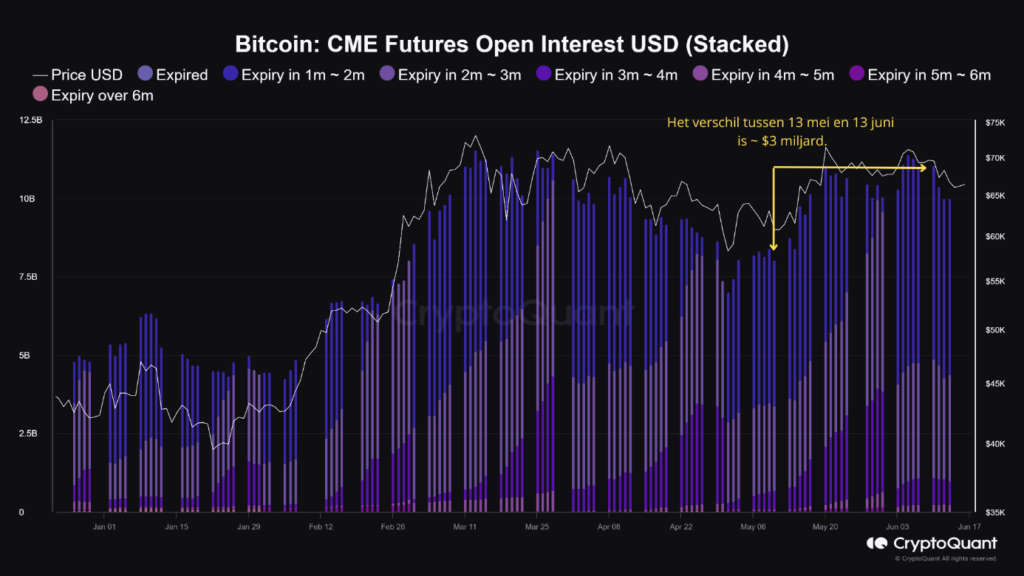

Tussen 13 mei en 13 juni is er ongeveer 53.300 BTC naar de bitcoin ETF gestroomd. Tegen een gemiddelde prijs van ongeveer $67.000 komt dit neer op $3,5 miljard. Tegelijkertijd is de Open Interest op CME Termijnfutures met $3 miljard gestegen. Dit betekent niet dat elke dollar die in de bitcoin ETF stroomt direct wordt gebruikt voor een cash-and-carry trade, maar het relatief synchroon lopen van deze datapunten suggereert dat institutionele partijen mogelijk gebruikmaken van deze vorm van arbitrage.

Daarnaast, wanneer je nieuwsberichten ziet over een recordaantal short-posities op CME-termijnfutures, is de kans groot dat dit gerelateerd is aan deze arbitragestrategie.

Risico’s

Het grote voordeel van een cash-and-carry strategie is dat een deelnemer winst kan genereren zonder blootgesteld te zijn aan het risico van prijsschommelingen. Bij een reguliere investering in aandelen is dit wel het geval; de waarde van een aandeel kan altijd dalen. Echter, er zijn andere risico’s, waarvan het tegenpartijrisico het grootste is.

Een van de kernwaarden van bitcoin is decentralisatie, en hier moeten concessies op worden genomen bij het uitvoeren van dit type arbitrage. Je bent namelijk altijd afhankelijk van een tegenpartij (bijvoorbeeld een exchange) om een futures-contract te verkopen.

Hiervoor moet je onderpand storten, wat meestal gebeurt met de bitcoin die is aangekocht aan de andere kant van deze trade. Er is altijd een bepaald risico verbonden aan het stallen van vermogen bij een centrale partij. Dit risico werd bijvoorbeeld duidelijk bij FTX, een platform dat deze vorm van arbitrage ook mogelijk maakte.

Om dit risico te beperken, kun je de spot bitcoin aankopen bij een exchange, maar vervolgens slechts gedeeltelijk, bijvoorbeeld 50%, bij de beurs laten staan. Het andere deel kun je op een wallet zetten waarvan je de keys in beheer hebt. Hierdoor heb je nog steeds dezelfde blootstelling aan bitcoin, en dus een geldige cash-and-carry trade, maar loop je minder risico op het falen van de tegenpartij.

Let wel op dat hierdoor de liquidatieprijs verhoogt, wat betekent dat de prijs minder ver hoeft te stijgen om jouw onderpand te beïnvloeden.

Zelf proberen?

Het is dus niet volledig risicoloos, maar grote spelers beschouwen dit als een belangrijke strategie. Toch is het ook mogelijk om op kleinere schaal toe te passen. Het is aan jou om te bepalen of een cash-and-carry strategie geschikt is voor jouw situatie.

Zelf gebruik ik deze strategie periodiek, vooral wanneer de prijs van bitcoin aanzienlijk is gestegen. Tijdens deze periodes zijn de Basis of Funding Rates meestal hoger. Op zulke momenten ruil ik de rente op mijn fiat-positie bij de bank in voor een cash-and-carry strategie. Voor mij is dit echt een alternatief voor rente op fiat, en niet zozeer een speculatie op bitcoin. Qua risico en opbrengsten is dit simpelweg niet te vergelijken.

Hoe werkt het?

- Stort geld op een beurs.

- Koop spot bitcoin.

- Verkoop een bitcoin termijnfutures contract op hetzelfde moment.

- Ontvang rente.

Let op: Bitcoin Focus geeft geen financieel advies. We houden ervan om theoretische artikelen ook als Do It Yourself content te verpakken. Ons persoonlijke motto blijft altijd: stay humble, stack sats.

En die rente is bij termijncontracten soms hoger dan bij de CME termijnfutures. De onderstaande afbeelding toont gegevens van het afgelopen jaar. Bijvoorbeeld, op 31 maart 2024 werd een termijnfutures contract verhandeld voor 30% boven de spotprijs.

Actuele standen van Binance kun je vinden via deze link. Hoewel Binance niet beschikbaar is in Nederland, zijn er diverse andere platforms die vergelijkbare percentages aanbieden.

Conclusie

De realiteit is vaak genuanceerder dan op het eerste oog lijkt, en dat is de belangrijkste conclusie van deze Bitcoin Focus. Nieuwsberichten over ongekend hoge ETF-instroom wekken de indruk dat de groei eindeloos is, vooral als ze gepaard gaan met informatie over grote short-posities op CME futures. En deze nieuwsartikelen heb ik meermaals voorbij zien komen.

De waarheid ligt echter vaak in het midden, en dat is nu ook het geval. Niet elke dollar die in de bitcoin ETF stroomt, zorgt uitsluitend voor koopdruk op bitcoin. Shortposities bij CME die mogelijk onder druk staan, zijn ook niet direct aan de orde. Dat is belangrijk om bewust van te zijn.

Tot de volgende editie!

Groeten,

Maarten