Wat een week! De zittingen van de rechtszaak van Hodlonaut (waar het vorige week over ging) zijn klaar. Uiterlijk 8 november is er een uitspraak, dan hoor je meer.

Deze week was er een groot onderzoek naar transactiekosten, daar gaat een groot deel (4 stukken) van deze Bitcoin Focus over. Verder lees je over bitcoinadoptie, centrale banken, fractioneel bankieren en meer!

Bitcoin Focus heeft ook een Premium-editie waar we nog veel dieper ingaan op onderwerpen. Superleerzaam! Deze week ging het onder andere over de uitspraak Bitcoin fixes this. Klopt die?

Bitcoin Focus is geen beleggingsadvies.

Deze week

- Fractioneel bankieren? Niet in Indonesië

- Bitcoin in de Emiraten en Bahrein

- Transactiekostenrapport (4 delen)

- Opvallend grote coinjoins

- Centrale banken en rentes

42 miljoen bitcoin? Niet als het aan Indonesië ligt

Ik ben van mening dat ons financiële systeem flink in de problemen is gekomen doordat banken euro’s niet aan hoeven te houden.

Als een bank 100 euro van jou heeft, slaan ze die niet op, maar lenen ze het grootste deel opnieuw uit. Dit is (onder andere) een manier waarop nieuw geld ontstaat.

Zodra de marktomstandigheden veranderen, leidt dit tot problemen. Als iedereen zijn geld wil opnemen, dan komt men er achter dat het geld er helemaal niet is. En de geldcreatie zorgt voor inflatie…

Bitcoin kán anders zijn. Als iedereen zijn eigen bitcoin in bezit houdt, dan blijft het aantal bitcoin op alle balansen in de wereld op 21 miljoen, in plaats van (bijvoorbeeld) 42 miljoen, als er fractioneel wordt gebankierd, zoals dat trucje heet.

Indonesië neemt hier nu een stap, ze willen een verbod op het uitlenen van bitcoin die door mensen op een beurs worden vastgehouden.

Dit lijkt mij een goede stap, want dit zorgt ervoor dat de beurs jouw bitcoin met volledige dekking moet aanhouden.

Uiteindelijk neemt dit een deel van het risico om je bitcoin bij ene derde te stallen weg, al zul je de dienstverleners wel moeten blijven vertrouwen (dat ze er niet vandoor gaan met je geld).

Persoonlijk ben ik er meer een voorstander om bitcoin volledig in eigen beheer te nemen zodat je nooit afhankelijk bent van een derde partij om volledige toegang te krijgen tot je bitcoin. Kortom: het is een stap in de goede richting, maar: ‘not your keys, not your coins’!

Bitcoin-adoptie in het midden-oosten

Terwijl de bitcoinprijs een bloedbad is blijft adoptie steeds verder groeien. Dit zijn de fundamenten waar we ons vaker op moeten focussen.

We are excited to announce our partnership with Seed Group, a company of the Private Office of Sheikh Saeed bin Ahmed Al Maktoum, to facilitate #Bitcoin transactions in the UAE 🇦🇪

— CoinCorner ⚡️ Buy Bitcoin at CoinCorner.com (@CoinCorner) September 21, 2022

Read the full announcement on our blog… https://t.co/5rNvGgIFSJ

CoinCorner, een bitcoinbeurs gevestigd op ‘The Isle of Man’, een semi-autonome regio in de UK, gaat United Arab Emirates (UAE) helpen om bitcoin- (en lighting-) betalen te accepteren.

Coincorner is bekend van vele Twittervideo’s waarbij ze bitcoinbetalingen verrichten bij lokale winkels op The Isle of Man, maar nu hebben ze ook de stap gemaakt naar het Midden-Oosten.

Dit betekent dat lokale bedrijven in de Emiraten gebruik kunnen maken van de bitcoin-betalingsoplossingen van Coincorner. Bitcoin wordt wordt steeds populairder in deze oliestaat en het transactievolume wordt geschat op 26 miljard dollar.

Ondertussen gebeurt er ook wat in Bahrein: het bedrijf EazyPay zorgt (in samenwerking met Binance) dat er bitcoinbetalingen kunnen worden gedaan in lokale winkels.

EazyPay is een betaalplatform die de goedkeuring heeft van de centrale bank van Bahrein (de CBB) en hun klanten hebben meer dan 5000 betaalterminals.

Volgens de baas van Binance, die de betalingen daadwerkelijk verwerkt, is dit de eerste gereguleerde en goedgekeurde crypto-betaalmethode in de regio. En zo zien we weer: als de prijs kwakkelt, wordt er gebouwd!

[1/4] Onderzoek naar bitcointransactiekosten

Deze week heeft onderzoeksbureau Blockware een onderzoek uitgebracht naar transactiekosten op bitcoin.

Als je een transactie in een blok wil krijgen, dan betaal je daar transactiekosten voor. Er wordt op verschillende manieren naar die kosten gekeken: de ene vindt het te volatiel en onvoorspelbaar, terwijl de ander de voordelen ziet: een mondiaal geldstelsel dat 24/7 werkt.

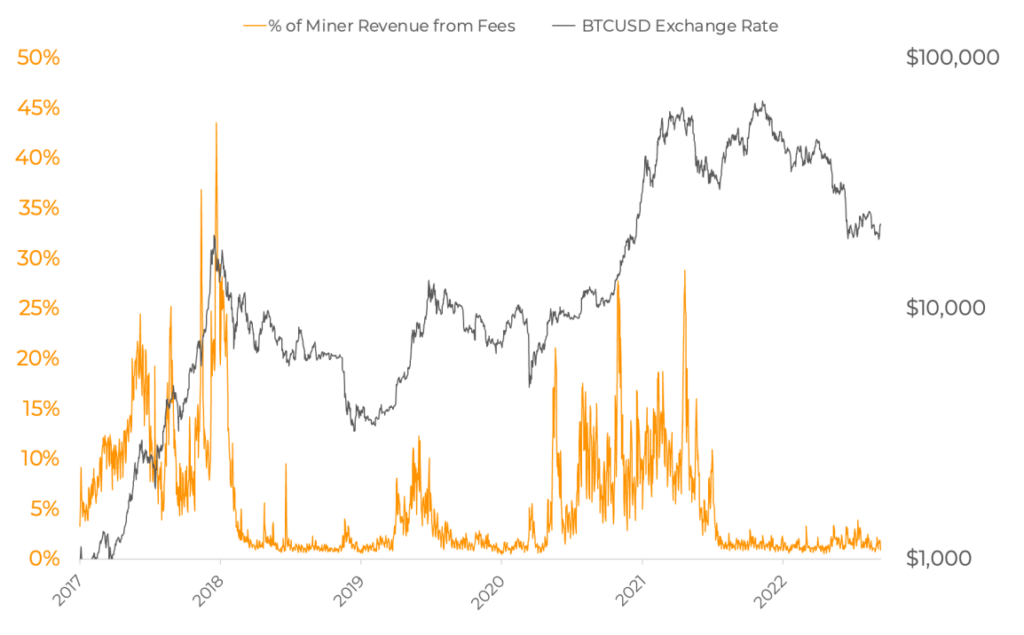

Transactiekosten worden betaald door gebruikers, en de miners verdienen eraan. Tot nu toe zijn de transactiekosten van bitcoin maar een klein deel van de opbrengsten van miners. Miners verdienen voornamelijk aan de subsidie (de nieuwe bitcoin die ontstaan).

In de toekomst moet dit gaan veranderen, de subsidies gaan omlaag, en miners moeten hun kosten (en daarmee de veiligheid van het netwerk) gaan betalen uit de transactiekosten.

[2/4] Transactiekosten: achtergrond en getallen

Als je een bitcointransactie wil doen, dan concurreer je met anderen die datzelfde willen. Er is maar een gelimiteerde hoeveelheid transacties die in elk blok kunnen, en wie meer betaalt, is eerder aan de beurt.

Als het drukker is, dan wordt er meer betaald voor transacties. En verdienen miners ook meer. Al dit hele jaar bestaan de inkomsten die miners verdienen voor minder dan 5% uit transactiekosten.

In de vorige piek, rond december 2021, was dat soms wel 25%. En eind 2017 waren er pieken tot 45%! Die extreme pieken (van 2017) zijn gedempt door de invoering van SegWit, waardoor er meer transacties in een blok kunnen.

Segwit drukte de fees nogal omlaag. Als de fees hoog zijn, zien we dat er meer wordt gewerkt aan schaalbaarheid.

Het is een vicieuze cirkel: (1) bitcoin wordt meer gebruikt, bijvoorbeeld omdat de koers omhoog gaat, (2) de transactiekosten gaan omhoog, (3) vraag naar goedkope transacties stijgt, (4) er wordt gewerkt aan schaalbaarheid. En (5) daarna gaan de fees weer omlaag.

Voorbeelden van schaalbaarheid zijn SegWit, exchanges die slimmer met transacties omgaan, het lightningnetwerk, liquid, fedimints en meer.

Die toename in gebruik ziet analysebedrijf Glassnode ook. Schattingen zijn dat er momenteel 32 miljoen mensen en bedrijven bitcoin gebruiken. Ze gebruiken het vooral om te sparen. Als de hele wereld bitcoin zou gebruiken (om te sparen) dan wordt de vraag naar transacties 219x groter.

En als de hele wereld bitcoin wil gaan gebruiken als betaalmiddel, dan neemt de vraag 79 844 keer toe. Dat gaat (dus) niet op de blockchain. Ze moeten wel technieken als lightning gebruiken… En de transactiekosten moeten dan wel omhoog gaan.

[3/4] Wat als het tegenzit? Doemscenario’s

Niet iedereen ziet het zonnig in. Er is een groep mensen die beargumenteert dat de lage fees, zoals we ze nu zien, problematisch zijn.

Het argument: miners dragen bij aan de veiligheid, en hoe meer miners hoe beter. Die miners moeten hun (stroom)kosten kunnen betalen. Als de fees laag blijven én de subsidie omlaag gaat, verdienen de miners minder. En zullen ze hun machines uitzetten, waardoor de veiligheid van het netwerk omlaag gaat.

We komen nu in voorspel-territorium. Er worden voorspellingen en aannames gedaan. Laten we eens zien wat er wél en niet kan gebeuren.

Laten we kijken wat de risico’s zijn als er nog maar een paar miners zijn, en één miner met veel macht een groot deel van de mining-power heeft. Die miner kan niet jouw en mijn bitcoin stelen: die zijn beveiligd met sleutels. Ook kan de miner niet meer bitcoin minen dan in het protocol is toegestaan, want dan negeren onze nodes die blokken.

De drie risico’s die in het rapport worden geschetst zijn (1) double spends, (2) legge blokken minen en (3) reorgs:

- Double Spend: een aanvaller stuurt bitcoin naar een exchange, de exchange accepteert* de betaling en betaalt euro’s uit. De miner maakt ondertussen nieuwe blokken waar die bitcointransactie anders is (terugsturen naar zichzelf). Als de miner flink meer “kracht” heeft, dan worden zijn nieuwe blokken de waarheid, en heeft hij de euro’s én zijn bitcoin.

- Lege blokken: de miner kan een aanval doen door veel lege blokken te minen. Hierdoor kunnen gebruikers geen transacties meer doen (maar verdienen ze zelf ook geen geld aan transactiekosten). Als de transactiekosten laag zijn is dan wordt deze aanval relatief goedkoper.

- “Diepe reorgs” zijn de laatste optie: het lijkt op #1, de miner maakt zijn eigen versie van de waarheid, zet flink in op zijn eigen blokken, en pas na een langere tijd laat hij deze nieuwe blokken zien. Als daar meer “werk” in zit, dan wordt dat de waarheid, wat leidt tot chaos: transacties waarvan men dacht dat ze bevestigd waren, zijn dat opeens niet meer.

* Als de markt er zo voor staat wat betreft fees, dan zal een exchange langer wachten (meer confirmations), wat dit oplost, maar transacties langzamer maakt

Steun Focus!

Vind je deze open en gratis Focus-editie waardevol? Steun ons met een volledig vrijblijvende donatie, compleet value4value!

Klik op de QR-code met je lightning wallet (lnurl-compatible) of check onze donatiepagina voor standaardopties.

Steun Focus!

Vind je deze open en gratis Focus-editie waardevol? Steun ons met een volledig vrijblijvende donatie, compleet value4value!

Scan de QR-code met je lightning wallet (lnurl-compatible) of check onze donatiepagina met enkele standaardknoppen.

[4/4] Wie kan aanvallen?

Deze aanvallen moeten worden gedaan door een aanvaller met bijna oneindig geld en machines, die bitcoin wil vernietigen. De aanvallen leveren (in bitcoin) niets op, en kosten alleen maar geld.

Ik denk niet dat dit zomaar kan gebeuren. Tevens: als meerdere partijen als overheden zit zouden proberen, dan wordt het een soort prisoners dilemma: neem de lege-blok-aanval. Die is kostbaar: wel moeten minen (dus energiekosten), maar geen opbrengsten (geen transacties = geen transactiekosten).

Als die aanval wordt gedaan, door meerdere aanvallers, dan kunnen er geen transacties worden gedaan. De transactiekosten schieten omhoog, wat ook betekent dat de opbrengsten van wél transacties in een blok zetten, meteen omhoog gaan.

Het is dus de vraag: blijven de aanvallers inderdaad lege blokken minen? Of zal er één aanvaller uiteindelijk toch eieren voor zijn geld kiezen en transacties minen?

Er zijn altijd weer marktkrachten die zorgen dat het aantrekkelijker wordt (als er genoeg gebruikers zijn) om te stoppen met deze aanvallen. Dat geeft (mij) vertrouwen!

Megacoinjoin met WabiSabi

We hebben het in deze nieuwsbrief vaker gehad over coinjoins. Een coinjointransactie kan je zien als het samensmelten van een heleboel gouden munten. Vervolgens maakt je van het blok goud weer nieuwe munten.

De bedoeling is om zo de link tussen de originele transacties te breken. Als je bitcoin koopt op een gereguleerde exchange, dan zijn deze gekoppeld aan jouw identiteit.

Als je je deze coins van de exchange afhaalt, dan houdt chainsurveillancesoftware bij naar welke adressen deze bitcoin zijn gegaan. Vervolgens analyseert deze software in opvolgende transacties of de bitcoin van eigenaar zijn verwisseld.

Dit is een kansberekening. Wil je meer privacy verkrijgen, omdat je niet wil dat een chainsurveillance bedrijf je transacties volgt, dan kan je ervoor kiezen gebruik te maken van coinjoins.

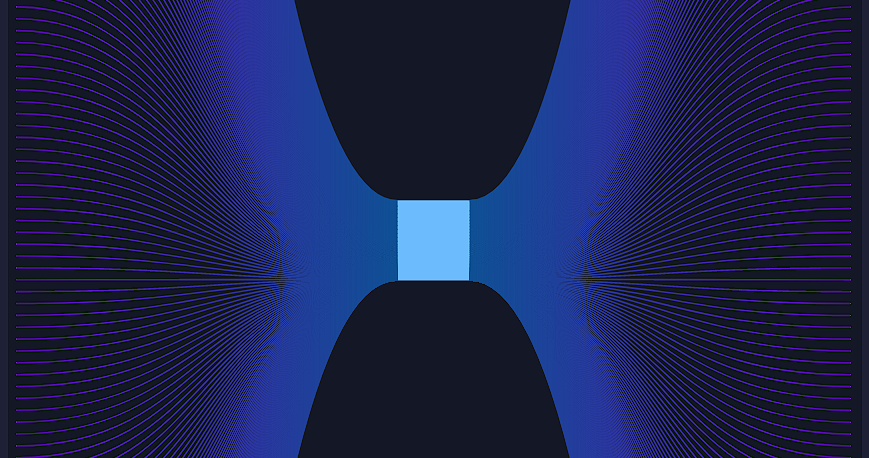

Rond blok 754797 hebben we de grootste coinjoins op het bitcoinnetwerk gezien met maarliefst 341 inputs en 408 outputs.

Je zou die honderden mensen bij elkaar kunnen zoeken en flink gaan chatten of mailen om te coordineren, maar dat kan natuurlijk beter. De Wasabi-wallet coordineert dit simpel met het WabiSabi protocol.

Mensen kunnen in de wallet aangeven mee te willen doen aan een coinjoin, en de wallet coordineert deze complexe transactie vervolgens.

Dat levert mooie plaatjes op. Sinds deze week laat de Mempool.Space-website transacties schematisch zien. En zo zie je in het plaatje hierboven hoe zulke coinjoins eruit zien, weer eens wat anders dan 2 lijntjes aan elke kant!

Centrale banken-week

Het is deze week de week van de centrale banken geweest. Verschillende centrale banken (US, UK, Zwitserland, India en Zweden) hebben renteverhogingen doorgevoerd.

De centrale banken proberen wat te doen aan inflatie. Het idee achter renteverhogingen is dat mensen meer gaan sparen, en investeringen wat omlaag gaan: er wordt minder geld uitgegeven. En als er minder geld wordt uitgegeven, gaat de vraag (naar diensten en goederen) omlaag. En lagere vraag betekent: lagere prijzen.

Deze beleidsbeslissingen worden gemaakt achter gesloten deuren door een select groepje bestuurders bij centrale banken. Er is weinig transparantie terwijl de gehele financiële markt naar deze rentebesluiten kijkt. Aandelen, obligaties en ook bitcoin bewegen heftig op dit soort besluitvorming.

Ondertussen staat de dollarindex op recordniveaus. Doordat centrale bank krapper beleid gaan voeren gaat de kostprijs van nieuw geld dat verstrekt wordt door middel van leningen omhoog.

Zoals je weet werkt dit bij bitcoin anders. Het bitcoinnetwerk verschilt van een centrale bank omdat de monetaire regels vast staan en er geen directe politieke invloed op uit te oefenen is. Immers weten we dat er maar maximaal 21 miljoen bitcoin in omloop gebracht worden en is het volkomen transparant in welke tijdsperiode deze worden uitgegeven.

Bitcoin reageert in deze berenmarkt wel flink op de keuze van centrale bankiers, maar zodra er een nieuwe adoptiegolf gebruikers komt denk ik dat dit zich wel weer gaat ontkoppelen.