Je kan er bijna niet omheen nu BlackRock een aanvraag heeft ingediend voor een bitcoin exchange traded fund (ETF). Dit wordt gezien als groot nieuws, omdat – in tegenstelling tot eerdere aanvragen – het gaat om een spot bitcoin ETF en de aanvraag is gedaan door BlackRock. BlackRock is de grootste vermogensbeheerder ter wereld met ruim 8.600 miljard dollar op hun balans.

Focus is een value4value nieuwsbrief. Ben je fan? Steun ons met een vrijblijvende donatie!

De recente aanvraag van de bitcoin spot ETF door BlackRock toont (hernieuwde) interesse vanuit traditionele financiële spelers voor een handelsobject gerelateerd aan bitcoin. Dit soort handelsobjecten bestaan al, denk bijvoorbeeld aan Grayscale’s Bitcoin Trust genaamd GBTC. Toch zitten er enkele verschillen tussen de recente aanvraag van BlackRock en eerdere bitcointrusts.

In dit artikel zullen we de betekenis van een spot bitcoin ETF onderzoeken, het vergelijken met een bitcointrust zoals GBTC, en de huidige stand van zaken bespreken met betrekking tot het beheerde vermogen van Grayscale’s GBTC en andere kleinere fondsen zoals BTCC.U, BTCQ.U, BTC.E en QBTC.U. Ten slotte zullen we argumenteren of deze ontwikkeling een positieve of negatieve invloed kan hebben op de cryptomarkt.

De verschillen tussen een ETF en trust

Er wordt dus gesproken over een ETF. Dit is een beleggingsinstrument dat op de beurs verhandeld wordt en ontworpen is om de prestaties van – in dit geval – bitcoin te volgen. Daarentegen kun je een trust meer zien als een aandeel in een bedrijf die blootstelling heeft aan bitcoin.

De details van de aanvraag van BlackRock laat zien dat hun aanvraag eigenlijk gaat over een trust met eigenschappen vergelijkbaar aan GBTC. Maar in dit geval is het een trust die inwisselingen toestaat, waardoor het functioneert als een ETF. Er kan dus zowel bitcoin in als uit de oplossing van BlackRock stromen, waardoor het de huidige marktprijs van bitcoin volgt.

Dit is namelijk niet het geval bij GBTC. Het gevolg is dat er enorme prijsverschillen ontstaan tussen het Grayscale Bitcoin Trust en de huidige marktprijs van bitcoin. De fysieke bitcoin zit in feite opgesloten in het trust, maar als investeerders minder vertrouwen in de trust krijgen – bijvoorbeeld door liquiditeitsproblemen bij Grayscale – kan de GBTC-trust een lagere prijs hebben dan bitcoin.

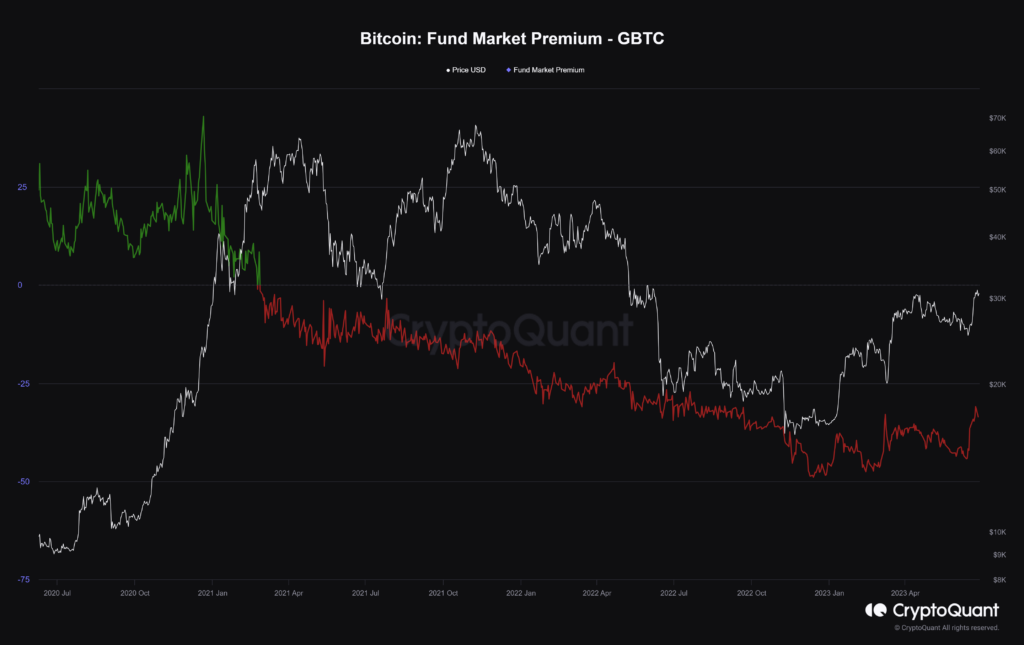

Premium of korting op Grayscale BTC

Het gebeurt vaak dat de Grayscale Bitcoin Trust (GBTC) een prijs heeft die hoger of lager is dan de huidige marktprijs van bitcoin. In onderstaande grafiek wordt de premium en korting (in procenten) weergegeven. Een premium (groen) betekent dat de prijs van GBTC hoger is dan die van bitcoin, terwijl bij een discount (rood) de prijs van GBTC lager is dan die van bitcoin.

Tijdens de euforische periode tussen juni 2020 en februari 2021 is GBTC verhandeld met een premium. Op het hoogtepunt bedraagt deze premium zelfs 43%, wat is gebeurd op 21 december 2020. Bitcoin is verhandeld voor $22.715, terwijl GBTC aanzienlijk hoger geprijsd staat.

Vanaf februari 2021 verandert de situatie en wordt GBTC verhandeld met een lagere prijs dan bitcoin. Op het dieptepunt, net na de crash op de FTX-beurs, bedraagt de korting zelfs 48%.

In de afgelopen dagen zien we de korting afnemen van -44% naar -30%. Deze verandering vindt plaats nadat BlackRock zijn aanvraag heeft ingediend. Speculanten gokken erop dat bij goedkeuring GBTC ook is om te zetten in een spot bitcoin ETF.

Dit betekent dat bitcoin in en uit het fonds kan stromen, waardoor de prijs van GBTC naar de prijs van bitcoin toe zal bewegen. Speculanten hopen te profiteren van het huidige prijsverschil tussen beide.

De bezittingen van Grayscale

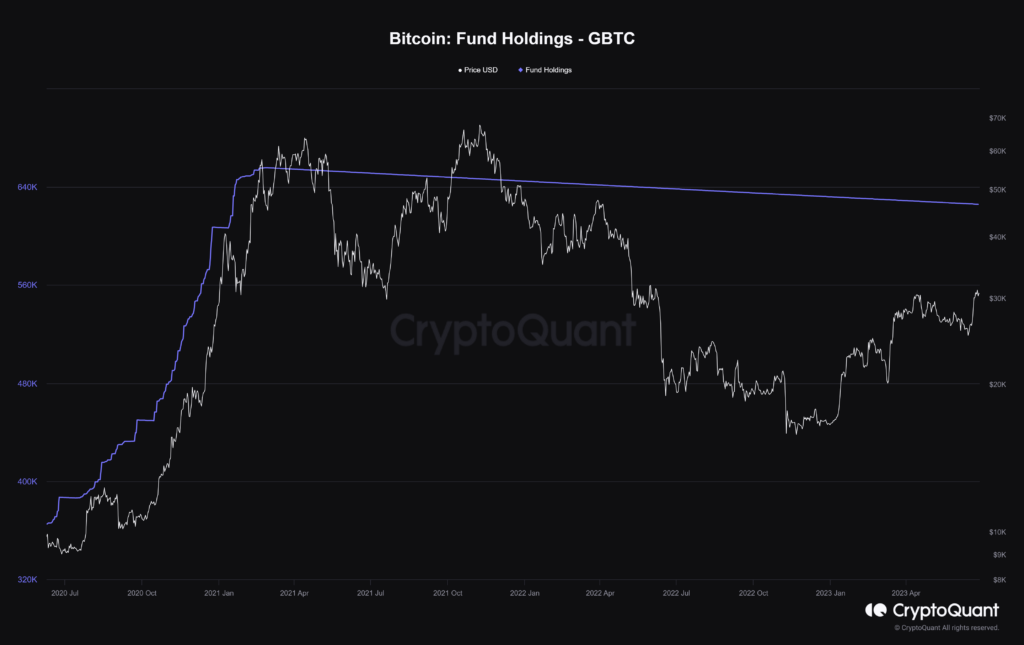

Ondanks de fluctuaties in premium en discount, blijft Grayscale Bitcoin Trust een van de grootste beleggingsproducten naast bitcoin zelf. Op dit moment bevat het fonds van Grayscale 625.000 bitcoin. Alle bitcoin in het fonds zijn verworven tijdens de bullmarkt in 2020 en 2021.

Op frequente basis zijn er duizenden tot tienduizenden bitcoin per dag aan de balans van Grayscale toegevoegd. Dit draagt sterk bij aan de stijgende markt, samen met het verhaal dat institutionele beleggers hun intrede kunnen doen. Hoewel de instroom van institutioneel kapitaal beperkt blijft, zien we recentelijk wel hernieuwde interesse door de aanvraag van BlackRock.

Op het hoogste punt had Grayscale 653.800 bitcoin in het fonds. De huidige waarde is echter 625.000 bitcoin. Hoe kan er een verschil zijn van ongeveer 30.000 bitcoin, terwijl er geen bitcoin uit het fonds kan stromen? Dit komt door de managementkosten die Grayscale in rekening brengt voor haar trust. Het betreft een managementvergoeding van 2%, die wordt betaald door aandeelhouders.

Er wordt geschat dat Grayscale meer dan 1 miljard dollar aan managementkosten heeft ontvangen. Dit is een aanzienlijk bedrag voor het beheer van een fonds en brengt een grote verantwoordelijkheid met zich mee. Het is opmerkelijk dat het moederbedrijf, Digital Currency Group, er desondanks niet in zijn geslaagd om liquiditeitsproblemen te voorkomen. Maar goed, dat is een ander onderwerp.

Andere ETF’s

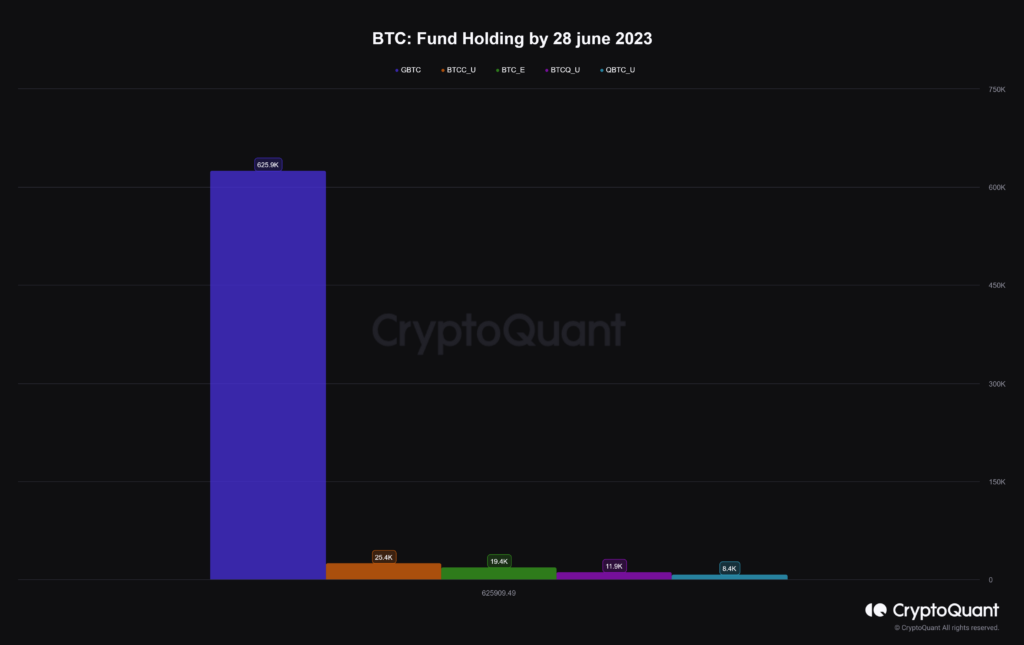

Het is duidelijk dat Grayscale een opvallende speler is. Echter, er zijn nog andere fondsen die ook aanzienlijke hoeveelheden bitcoin beheren. Toch steekt Grayscale er met kop en schouders bovenuit, met maar liefst 625.000 bitcoin onder hun beheer. Dit Amerikaanse bedrijf wordt gevolgd door Purpose Bitcoin ETF (BTCC:TSX), dat verhandeld wordt op de Toronto Stock Exchange in Canada. Deze ETF heeft 25.418 bitcoin onder beheer.

Daarnaast zijn er nog andere ETF’s die de moeite waard zijn om te noemen, zoals de ETF van ETC Group BTC ETP (BTCE:XETRA), die genoteerd staat op de Duitse beurs Xetra en 19.414 bitcoin onder beheer heeft. Ook 3iQ CoinShares Bitcoin ETF (BTCQ:TSX) en 3iQ The Bitcoin Fund (QBTCBV:TSX) zijn opmerkelijke spelers op de Toronto Stock Exchange, met respectievelijk 11.912 bitcoin en 8.498 bitcoin onder hun beheer.

Het is belangrijk op te merken dat er verschillende bronnen zijn die suggereren dat er nog andere fondsen zijn, zoals het Bitwise 10 Crypto Index Fund en Hashdex Nasdaq Crypto, die ook spot bitcoin in beheer hebben. Helaas kon ik de juistheid van deze gegevens niet verifiëren, daarom zijn ze niet opgenomen in de onderstaande tabel en grafiek.

| Volledige naam | Bedrijf | Ticker | Beurs | Holdings |

| Purpose Bitcoin ETF | Purpose Invest | BTCC:TSX | Toronto Stock Exchange | 25.418 BTC |

| ETC Group Bitcoin ETP | ETC-Group | BTCE:Xetra | Xetra Frankfurt Exchange | 19.414 BTC |

| 3iQ CoinShares Bitcoin ETF | 3iQ | BTCQ:TSX | Toronto Stock Exchange | 11.912 BTC |

| 3iQ The Bitcoin Fund | 3iQ | QBTCBV:TSX | Toronto Stock Exchange | 8.498 BTC |

De volgende stap in de adoptiecurve

Het is duidelijk: er zijn diverse manieren om blootstelling aan bitcoin te verkrijgen. Je kunt bijvoorbeeld zelf spot bitcoin kopen, maar er zijn ook trusts en ETF’s zoals besproken in de vorige alinea’s. Toch lijkt de stap van BlackRock een kettingreactie te hebben veroorzaakt. In de dagen na de aanvraag van BlackRock hebben verschillende andere partijen ook de pen opgepakt om een aanvraag voor een spot bitcoin ETF bij de SEC in te dienen. Een van die partijen is Fidelity, met een vermogen van meer dan 4.240 miljard onder beheer. Zeker geen kleine speler.

Er is dus veel gaande, en het is waarschijnlijk dat dit nieuws de komende maanden de krantenkoppen blijft halen. En of dit positief of negatief is, dat hangt af van hoe je het bekijkt. De aanvragen voor deze ETF’s laten zien dat traditionele financiële dienstverleners opnieuw interesse tonen in bitcoin, en dat is positief. Want laten we eerlijk zijn, tijdens de bullrun van 2021 bleef de belofte van institutionele adoptie (los van Tesla en MicroStrategy) helaas uit.

De onderstaande afbeelding ondersteunt het feit dat er naast de aanvraag voor spot ETF’s ook andere initiatieven plaatsvinden. Grote financiële instellingen zijn actief bezig om toegang tot bitcoin mogelijk te maken. Sommige instellingen kiezen ervoor om samen te werken met bestaande cryptobedrijven, terwijl anderen ervoor kiezen om zelf oplossingen te ontwikkelen. Op deze manier worden verschillende groepen marktdeelnemers bereikt dan de meer traditionele bitcoininvesteerders die vaak worden geclassificeerd als innovators en early adopters.

De ontwikkeling van deze nieuwe initiatieven staan verder verwijderd van het ethos van bitcoin, dat sterk gericht is op eigen beheer van je geld. Dergelijke oplossingen helpen wel om drempel voor andere investeerders te verlagen. Als we uitgaan van de adoptiecurve van Rogers, is dit een logische stap om de early majority en late majority aan boord te krijgen door dit soort producten. Daarom lijkt het slechts een kwestie van tijd voordat een grote speler goedkeuring krijgt, in plaats van dat het een vraag is of het zal gebeuren.

Desondanks is het naar mijn mening een mooie ontwikkeling voor grotere en minder technisch onderlegde investeerders, maar toch: persoonlijk blijf ik voorlopig mijn private keys in eigen beheer houden!

Focus is een value4value nieuwsbrief. Ben je fan? Steun ons met een vrijblijvende donatie!