Er is iets bijzonders aan de hand in de bitcoinmarkt. In de afgelopen periode is de prijs van bitcoin gestegen van $17.000 naar $24.000. De recente prijsstijging van bitcoin is in belangrijke mate veroorzaakt door een shortsqueeze. Bij een shortsqueeze worden handelaren die speculeren op een lagere prijs van bitcoin uit hun posities geforceerd.

De gebeurtenis staat niet op zichzelf. Het valt samen met een langer durende trend, namelijk een afwikkeling in de futuresmarkt. Wat is het en wat betekent het voor bitcoin? Dat wordt besproken in dit artikel.

Derivatenmarkt, futures en shortsqueeze. Waar gaat dat over?

Derivaten, waaronder futures, zijn een financieel instrument dat is gebaseerd op de waarde van onderliggende asset, zoals aandelen, grondstoffen en cryptocurrency’s. In het geval van bitcoin, zijn er meerdere soorten derivaten ontworpen om handelaren en beleggers in staat stellen om onder andere te speculeren op de toekomstige prijsbewegingen van de digitale valuta.

Het kan ook helpen met het afdekken van risico. Voorbeeld: je hebt 1 bitcoin, maar wilt graag risico afdekken met een shortpositie. In plaats van 1 btc naar een exchange te sturen, kun je 0.2 btc versturen. Bij een 5x leverage, kun je alsnog een shortpositie nemen van 1 btc, maar loop je slechts risico op de 0.2 btc.

Een van de belangrijkste manieren waarop derivaten de prijs van bitcoin beïnvloeden, is door het verhogen van de liquiditeit. Dankzij de mogelijkheid om met een hefboom te handelen, kunnen handelaren en beleggers grotere posities innemen dan ze zouden kunnen met hun beschikbare kapitaal.

Dit brengt ook risico’s met zich mee. Als er te veel handelaren gedwongen worden om een positie te sluiten (liquidatie), resulteert dit in een verkoopgolf die de prijs van bitcoin doet dalen. Dit wordt vaak veroorzaakt door handelaren die niet op de juiste manier gebruikmaken van derivaten. Als dit gebeurt bij een prijsdaling, wordt het een longsqueeze genoemd. Andersom, bij een prijsstijging heet het een shortsqueeze.

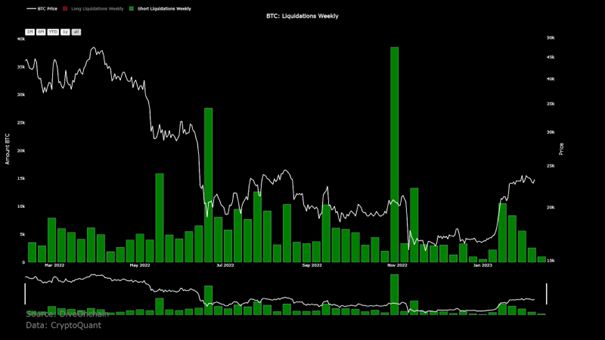

En in dit geval is er sprake van een shortsqueeze. In de afgelopen drie weken is er voor meer dan 27.000 bitcoin gedwongen verkocht als het gevolg van liquidaties. Dat is relatief weinig ten opzichte van de bullmarkt in 2021, maar vooralsnog voldoende om de prijs stevig te laten stijgen.

Verhouding tussen derivaten – en spotmarkt

De verhouding tussen de futuresmarkt en de spotmarkt voor bitcoin is een belangrijk en complex onderwerp. Beide markten hebben eigen unieke eigenschappen en bieden andere voordelen voor speculanten en beleggers.

De spotmarkt is de traditionele manier van handelen, waarbij bitcoin direct is te kopen of te verkopen. Het gaat dus om échte bitcoin, die ook is te versturen over de bitcoin blockchain. De spotmarkt is transparant en kent zijn historie sinds de eerste transactie op het bitcoinnetwerk.

Daarnaast is er een futuresmarkt. Dit is een markt waar beleggers speculeren op de toekomstige waarde van bitcoin. In plaats van bitcoin direct te bezitten, sluiten speculanten een contract af om bitcoin op een bepaalde datum in de toekomst te kopen of verkopen tegen een afgesproken prijs. Dit biedt beleggers de mogelijkheid om in te spelen op de verwachte prijsbewegingen van bitcoin, zonder dat ze bitcoin daadwerkelijk bezitten.

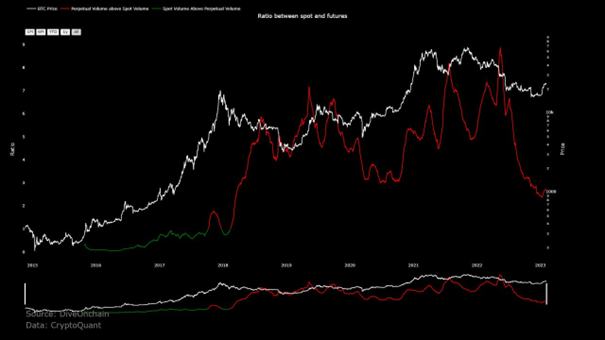

In de onderstaande grafiek staat het volume dat op dagelijkse basis is verhandeld op de spot- en derivatenmarkt. Op dagbasis is de volume momenteel 915.000 bitcoin op de futuresmarkt, terwijl de volume op de spotmarkt op 333.000 bitcoin staat.

Momenteel is de dagelijkse volume op de futuresmarkt dus hoger dan op de markt voor spot bitcoin. Dit is niet altijd zo geweest. In de periode voor december 2017 is meer volume verhandeld met spots dan met futures, maar vanaf begin 2018 is er een kantelpunt.

Vanaf dat punt heeft de trend doorgezet totdat er een hoogtepunt kwam in mei 2022. Op dit punt lag het volume op de futuresmarkt tot acht keer (!) zo hoog als op de spotmarkt. Toen lag het dagelijkse volume op de futuresmarkt op 1,02 miljoen bitcoin per dag, terwijl de volume op de spotmarkt 135.000 bitcoin is.

Leeglopen van de futuresmarkt

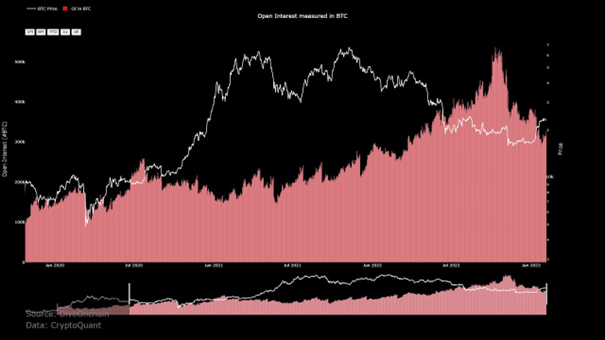

Een belangrijke indicatie van de gezondheid van de markt is het “open interest”. Dit is het totaal aantal openstaande posities in futurescontracten en is een maatstaf voor de populariteit en de activiteit van een bepaalde beurs.

Ondanks dat de prijs van bitcoin daalt, nam de open interest toe. Dit principe is goed te matchen met de bekende Wall Street Market Cycle. Dit psychologische proces onderkent verschillende fases waarin een markt kan zitten. De stijging in open interest is een voorbeeld van ontkenning, hebberigheid en vertrouwen dat het goedkomt. Maar sinds oktober is daar verandering in gekomen.

Vanaf de maand oktober is er namelijk een daling geweest in de open interest. Dit betekent dat er minder mensen zijn die futurescontracten op de beurs sluiten, wat suggereert dat er minder activiteit is en minder enthousiasme voor de handel in derivaten.

En dat is een positief signaal. De populariteit van de futuresmarkt neemt dus af, wat niet onlogisch is gezien de bearmarkt. Het geeft ruimte voor een periode waarbij de handel in spots meer populair wordt, wat doorgaans zorgt voor een duurzamere prijsbeweging van bitcoin.

De zichtbare gevolgen op de beurs Bybit

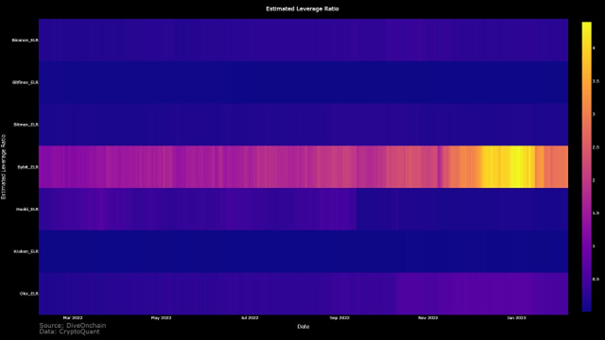

Er is één beurs in het bijzonder die aandacht verdiend als het gaat om derivatenhandel. Bybit staat bekend als een beurs waar veel particuliere handelaren zitten die doorgaans minder goed geïnformeerd zijn. Natuurlijk geldt dat niet voor iedereen, maar in het afgelopen jaar zijn verschillende voorbeelden zichtbaar geworden.

De particuliere handelaren op Bybit staan er ook om bekend een hoge hefboom te gebruiken. Dit betekent dat hun positiegrootte, groter is dan het onderpand dat ze gebruiken. Dit betekent bijvoorbeeld dat een handelaar speculeert op een prijsstijging van bitcoin met een positiegrootte van 1 btc, terwijl zijn onderpand slechts 0.1 btc is. In dit geval gebruikt deze handelaar een hefboom van 10x (1 btc / 0.1 btc = 10).

In de onderstaande grafiek wordt de ‘Estimated Leverage Ratio’ getoond. Op de verticale as staan de meest populaire beurzen, terwijl op de horizontale as de tijd staat. De derde dimensie in de grafiek is het Estimated Leverage Ratio. De schaal loopt van paars naar geel.

Paars = Open interest is laag ten opzichte van de bitcoin die wordt bewaard op de beurs

Geel = Open interest is hoog ten opzichte van de bitcoin die wordt bewaard op de beurs

Er is weinig uitleg nodig om te zien dat Bybit een uitzonderlijke beurs is. Voor een langere periode is de metric gestegen, totdat in december 2022 een ommekeer is gemaakt.

De rust keert terug in de markt

Tot slot kunnen we concluderen dat de afkoeling van de futuresmarkt van bitcoin momenteel een aanwijzing is van een veranderende houding ten opzichte van bitcoin. De daling van de open interest, een daling van de ratio tussen spot- en futures handelsvolume en de Bybit-beurs die eindelijk afkoelt is een erg positief teken.

In 2022 bleef de activiteit in de derivatenmarkt maar stijgen, ondanks dalende prijzen. Ik heb er vaak met argusogen naar gekeken, maar afgelopen maanden is daar eindelijk verandering in gekomen. Het is een teken dat er minder speculatie is op de bitcoinprijs en er een stap wordt terug gedaan naar het fundament waarop bitcoin gebouwd is.

Aan het eind van de dag zijn de fundamentele waarden waarvoor bitcoin in het leven is geroepen. Een schaarse munteenheid, die gemakkelijk en permissieloos is te versturen tegen vrijwel geen kosten, zoals de Filipijnen-serie van Arnold duidelijk maakt. Dat is waar de innovatie van bitcoin zit. De verlaagde interesse in de futuresmarkt is daarom een positief teken, waarvan ik persoonlijk hoop dat die trend voorlopig doorzet.

Groet,

Maarten van CryptoQuant.